目前美国经济有少许滞胀“苗头”,有利于黄金走势。

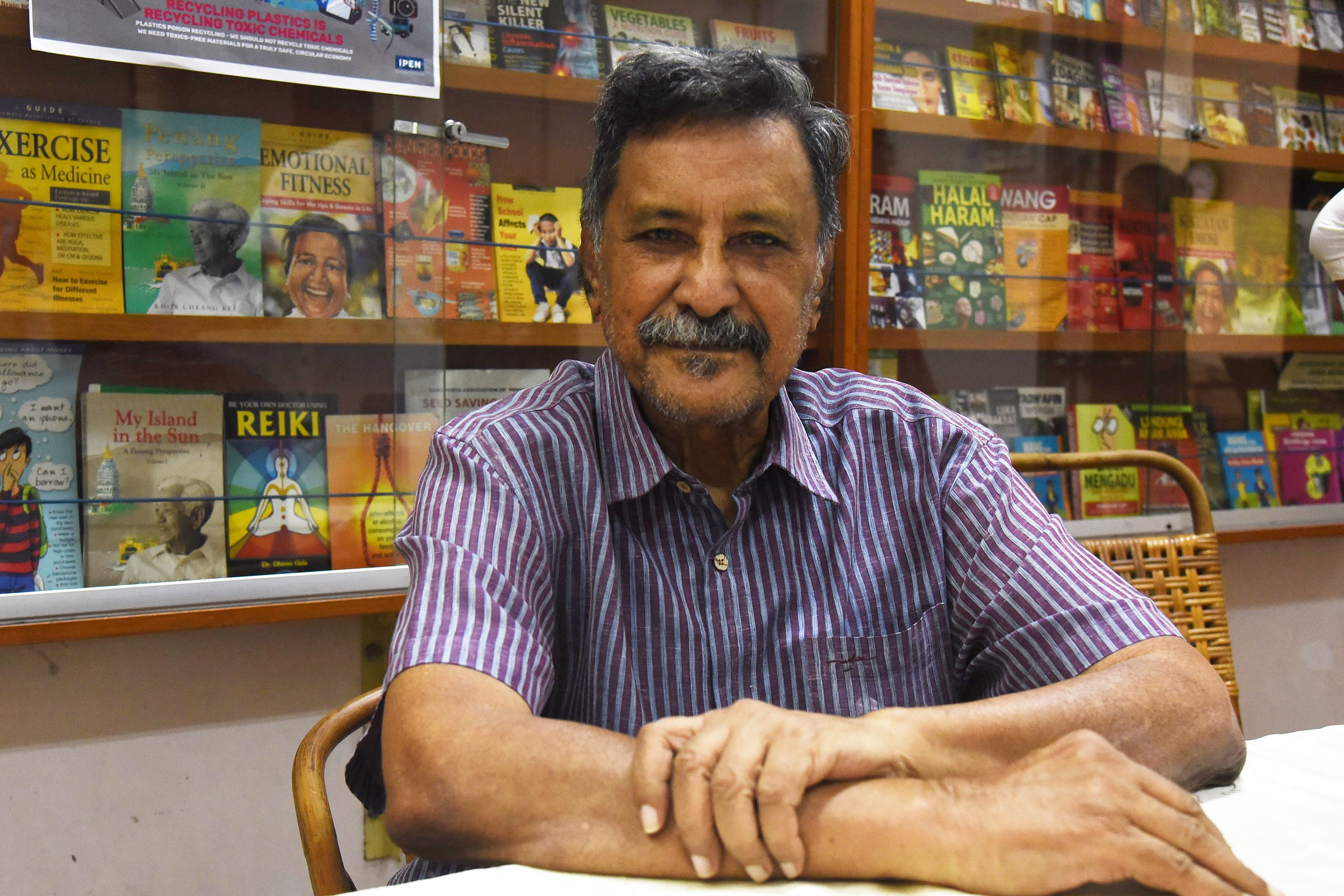

近期金价一度高见每盎斯2195美元,创历史新高,背后一大原因是基于投资者为应对市场不确定性而避险。值得留意的是,被视为经济周期变化:“晴雨表”的黄金对白银比率(金银比)最新亦升至88对1,贴近历史高位,某程度预视经济转差。投资黄金逾18年兼曾出书《金甲虫之路》的林祖接受《星岛头条》访问时表示,目前美国经济有少许滞胀“苗头”,有利于黄金走势,并预期升浪将至少延续至美国11月大选前,最牛见2600美元。

金价有机会先调整后再升

独立外汇商品分析师卢楚仁亦表示,市场憧憬联储局开始踏入减息周期,令美汇及债息下跌,刺激金价上升;另外,美国前总统特朗普最近选情报捷,亦令市场避险情绪升温,导致金价短期连番破顶上升,后市则“有机会作出调整之后再升”。

所谓“金银比”,即是以1安士黄金价格除以1安士白银价格所得出的比率,代表黄金价格为白银价格的多少倍数。由于投资者大多预期经济转差时“买入黄金、沽空白银”,经济好转时则作反向操作,故这种投资策略亦让金银比成为反映全球经济周期变化的“晴雨表”。

美国70年代滞胀推升黄金

林祖表示,“金银比”的走势是反映了目前的经济状况,即美国通膨水平未能降温、油价水平企硬,但另一边就业及经济数据等反映经济疲弱,并开始有滞胀先兆,令资金快速流向具避险能力的黄金。他举例指,美国70年代的滞胀,就曾令黄金飙升。

事实上,金价已连升8日,市场注视在2200水平会否遇上阻力。至于金银比历史高位约为90水平,平均水平则为60至70,目前则约88;但他预计,金银比日后会向下修正,主因“金银都会一齐升”。

美债稳定性低令金价向上

林祖又指出,黄金向上的原因之一是美国国债稳定性低,由2022年3月加息开始,债价就一直跌,令不少手持大量国债的金融机构资产缩水,而当时联储局推出两种“定向QE”措施,分别是银行定期资金计划(BTFP)和其他信贷扩展(OCE),为金融机构提供融资贷款之余,同时稳定市场。惟OCE已经完结,BTFP亦即将结束,变相资金要转泊至其他安全资产,例如黄金、比特币及美股等。

他更提到,包括“股神”巴菲特在内的富豪已在去年减持股票,转买石油等较稳阵资产,“某程度都感觉到危机出现”。

长线投资宜选实金及ETF

对于黄金后市,卢楚仁与林祖同样估计黄金短期或会先回调,其后再展开升浪。林祖更指,本轮黄金升浪有望延续至今年11月、即美国总统大选前,“选前要力保市场稳定,但选完就很难讲”;随着减息周期展开,股市向下波动机会大增,避险情绪利好黄金走势,或见2300美元,甚至最牛见2600美元。

投资策略方面,林祖建议投资相对稳妥的实金、黄金ETF等,避免沾手有杠杆成分的期金或伦敦金,“一个浪打过来、波动一大都会蚀得很厉害”。他又指,若投资期至少1年的话,现水平仍“可以买入”;若3、4个月短线投机的话,就不宜高追,待回调才买入。

卢楚仁则指,投资者有意长期持有的话,首选是买入黄金ETF;如果是投机炒作,则可选择期金或者差价合约(CFD)产品。

白银现价仍低 有望追落后

黄金如今处于历史新高,反之白银则处于每安士24美元水平,距离历史高位49美元仍有1倍水位。林祖直言,白银价格严重落后,日后升势有望更胜黄金,“历史反映白银追落后,是每一次金银升浪里面,必然会出现的现象”。

林祖建议,投资者可在美国市场买入跟贴银价的安硕白银ETF(SLV),或者通过ETF买入银矿公司的股票,例如Global X Silver Miners ETF(SIL)。他又补充,实银在市面供应短缺,买卖时溢价亦很高,投资操作上较为麻烦;由于同样看好金银的后市,加上黄金流通性较大、买卖方便,黄金与白银的资产配置比例可为7:3。